Что нужно знать перед оформлением ипотеки?

Содержание статьи

Оформление ипотеки – важный шаг, требующий тщательной подготовки. На планирование сделки желательно отвести не менее 6 месяцев. За это время получится скрупулезно изучить рынок недвижимости и банковских услуг, что позволит выбрать наиболее выгодное предложение.

Кроме того, за полгода можно собрать средства, которые понадобятся для покрытия первого взноса и сопутствующих расходов. Разберемся, какие аспекты стоит учесть перед оформлением ипотечного договора.

Цена недвижимости и сумма ежемесячного платежа

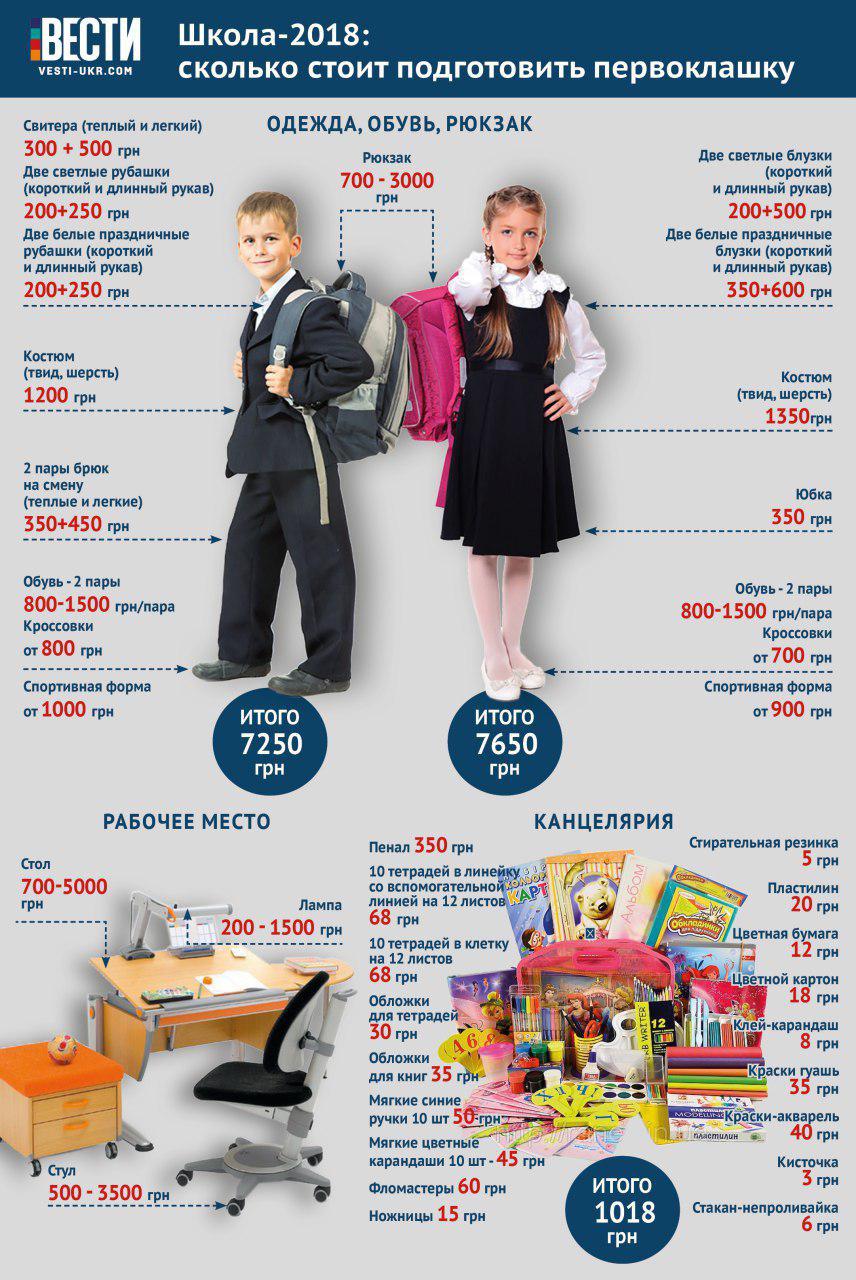

Прежде всего необходимо определиться с желаемыми параметрами недвижимости и ее ценой. Оптимальный размер первоначального взноса – 20%. Сумма ежемесячного платежа не должна превышать 50 % совокупного дохода семьи.

Банковские организации выдвигают свои требования к уровню заработной платы будущих клиентов. Если размер ежемесячной выплаты будет больше 60% от дохода, то в оформлении ипотеки откажут.

Но заемщикам самим необходимо четко понимать, какую сумму они могут регулярно отдавать, не отказывая при этом себе в комфортной жизни. Ипотека может стать стимулом продуктивнее работать и больше зарабатывать. Но финансовая нагрузка на семейный бюджет должна быть посильной.

Поиск лучшего предложения от банка

Ипотечное кредитование – услуга, которую оказывает множество банков. Стоит проявить упорство и внимательно изучить как можно больше вариантов. Желательно проанализировать информацию, размещенную на сайтах финансовых организаций, поговорить с консультантами по телефону, выбрать несколько наиболее интересных предложений и посетить учреждения.

Во время беседы с менеджером следует выяснить:

Во время беседы с менеджером следует выяснить:

- требования к заемщику и залоговому имуществу;

- ставка на ипотеку;

- все комиссии, расходы, платежи;

- возможность досрочного погашения кредита.

В каждом банке следует попросить консультанта произвести расчеты по ипотеке, чтобы понять суммы ежемесячного платежа и общей переплаты с учетом всех дополнительных затрат. К последним относятся:

- страхование;

- оценка недвижимости;

- комиссия за кассовое обслуживание;

- аренда банковской ячейки;

- услуги риелтора и так далее.

Срок ипотечного кредита

Срок ипотечного кредитования определяется суммой сделки и ежемесячным доходом. Чем он больше, тем ниже регулярный платеж, но больше итоговая переплата. Самое разумное решение – оформить договор на максимально возможный срок, но выплатить кредит раньше.

Такой подход обеспечит определенную финансовую свободу. Не нужно будет постоянно во всем ограничивать семью. В те месяцы, когда возникают трудности или захотелось поехать в отпуск, можно перечислять минимальную сумму. В более удачные периоды – платить больше, чем требуется по договору. В итоге это приведет к досрочному погашению и снижению общей переплаты.

Первичный или вторичный рынок?

Ипотечные кредиты выдаются как на покупку жилья в новостройках, так и на вторичном рынке. В первом случае можно рассчитывать на сниженную ставку. Очень часто девелоперы и банки проводят совместные акции на льготных условиях для заемщиков. Приобретая квартиру в строящемся доме необходимо оформлять сделку по ДДУ – договору долевого участия. В случае покупки недвижимости у владельцев на вторичном рынке важно проверить ее историю и документы.

Рефинансирование

Если после оформления сделки ставки на рынке ипотечного кредитования снизились или появилось более выгодное предложение, можно провести рефинансирование. Его суть состоит в получении нового займа для погашения уже существующего. Поскольку ставка по нему будет ниже, то уменьшится сумма ежемесячного взноса и общая переплата.

Алгоритм рефинансирования:

- Подать заявление в новый банк.

- Собрать необходимый пакет документов.

- Дождаться решения.

Процесс переоформления занимает 1 – 2 месяца и стоит до 10 тысяч рублей.

Финансовые сложности

Никто не застрахован от финансовых проблем. Если возникают сложности с внесением ежемесячного платежа, необходимо обязательно обратиться в банк до момента формирования просроченной задолженности. В большинстве случаев кредитные организации идут навстречу добросовестным заемщикам: дают кредитные каникулы или увеличивают срок договора, уменьшая тем самым размер платежа.